2008年一季度����,在市場普遍預期美國經(jīng)濟放緩以及國內宏觀調控將對金屬的需求產(chǎn)生不利影響之際��,美元持續(xù)貶值以及通脹加劇令資金大量涌入商品市場�,LME銅庫存持續(xù)下降以及中國1月雪災引發(fā)的題材炒作推動銅價持續(xù)上漲���,銅市出現(xiàn)大幅上漲走勢。一季度LME3月期銅收盤上漲約1700美元��,漲幅達25%���,并創(chuàng)出歷史新高�;滬銅(64620,-820.00,-1.25%,吧)指數(shù)收盤上漲近9000元���,漲幅約15.5%��。步入4月份�����,中國進口數(shù)據(jù)不及預期�,智利罷工等多空因素交織��,銅市呈現(xiàn)高位震蕩行情�。

一、基本面因素簡述:

1�����、美國經(jīng)濟因素

(1)美國房市維持低迷

美國房市銷售走勢圖。(來源:中瑞金融)

點擊此處查看全部財經(jīng)新聞圖片

美國房市依舊呈現(xiàn)低迷���。3月新屋銷量進一步下滑���,創(chuàng)1991年以來的最低水平,同時供應量飆升至三十年高點��,表明新屋市場近期不太可能出現(xiàn)好轉�����。美國商務部24日公布��,經(jīng)季節(jié)因素調整后����,3月份單戶型住宅銷量下降8.5%,折合成年率為52.6萬套�,創(chuàng)1991年10月以來的最低水平。此前�,接受調查的經(jīng)濟學家預計,3月份新屋銷量下降1.9%����。2月份新屋銷量下降5.3%,折合成年率為57.5萬套��。政府公布的初步數(shù)據(jù)為2月份新屋銷量僅下降1.8%��,至59萬套�����。3月份新屋銷量年比下降36.6%����。4月24日發(fā)布的報告顯示,3月份新屋價格中值年比下降13.3%�����,至227,600美元�。3月份新屋平均售價年比下降11.3%,至292,200美元����。從地區(qū)來看,3月份中西部新屋銷量下降12.5%���,東北部下降19.4%����;南部下降4.6%,西部下降12.9%���。3月份的新屋存量相當于11個月的供應量�����,為1981年9月以來最高水平�。

近期其他數(shù)據(jù)也證實了住房市場仍面臨下滑困境���。全國地產(chǎn)經(jīng)紀商協(xié)會(National Association of Realtors)稱���,3月份現(xiàn)房銷量下降了2%。整體經(jīng)濟的復蘇前景與住房市場密切相關�,因為后者對建筑業(yè)、就業(yè)和消費支出均有影響���。美國財政部長保爾森稱�,美國住房市場調整尚未結束���,金融市場的動蕩情況正在逐步得到解決�����。北美最大的電纜制造商Southwire總裁暨執(zhí)行長 Stuart Thorn稱��,美國信貸緊縮和房屋營建活動低迷將打擊該國未來6到18個月的銅消費量�����。預計銅需求將陷入兩到三年的低谷�,因非住宅房屋營建在住宅房屋需求改善的一年之前��,即會開始下滑���。

(2)�����、通脹壓力劇增 降息周期趨緩

美聯(lián)儲公布的褐皮書顯示����,由于消費者限制支出����,企業(yè)承擔的成本增加����,美國3月經(jīng)濟表現(xiàn)疲軟�。與此同時,食品�、燃料和原材料價格上升導致物價壓力上漲。

受國際油價上漲影響���,美國日前公布的3月消費者物價指數(shù)(CPI)數(shù)據(jù)有所反彈���,且升幅高于美聯(lián)儲制定的區(qū)間上限。數(shù)據(jù)顯示����,3月美國CPI與上月相比上升0.3%,剔除食品與能源之后的核心CPI上升0.2%�����,符合市場預期����。與去年同期相比�,3月CPI上漲4%�,核心CPI上漲2.4%,上述數(shù)據(jù)已高于美聯(lián)儲希望看到的1.5%至2%的區(qū)間上限��。

美國聯(lián)邦儲備委員會將于4月29日與30日召開利率政策會議�,屆時可能會作出8個月以來的第七次降息決定,將基準利率下調25個基點����,以確保經(jīng)濟不會陷入嚴重衰退�����。但考慮到Fed對通貨膨脹的憂慮���,也有可能會維持利率不變�����,或將暫時停止降息步伐�����。

如果美聯(lián)儲確實再次降息�����,那么會后聲明可能會暗示其有意暫停降息步伐并評估降息成效�。目前聯(lián)邦基金目標利率已經(jīng)從去年的5.25%一路降至2.25%。

這并不意味著美聯(lián)儲認為經(jīng)濟已經(jīng)度過了最艱難的時期�。幾乎可以肯定的是,美聯(lián)儲會在聲明中暗示�����,仍然對經(jīng)濟增長感到擔憂�����,而且如果經(jīng)濟前景惡化���,美聯(lián)儲還會進一步下調利率����。不過����,美聯(lián)儲官員們將樂于評估此前的降息舉措、其他緩解信貸市場緊張局勢的措施以及即將進行的退稅促使能否促使美國經(jīng)濟在下半年實現(xiàn)復蘇��。

而且,盡管官員們認為明年通貨膨脹或將回落��,但他們也擔心再次減息可能會引發(fā)通貨膨脹預期�����。一旦這種預期確立��,通貨膨脹就有可能從暫時性上揚演變?yōu)槌志蒙蠐P����。若美聯(lián)儲表示出暫停降息的意愿�����,將有助于向投資者證明美聯(lián)儲重視通貨膨脹風險�����。

2����、中國宏觀經(jīng)濟因素

(1)、一季度經(jīng)濟保持較快增長

國家統(tǒng)計局日前發(fā)布一季度宏觀經(jīng)濟運行情況���,一季度國內生產(chǎn)總值61,491億元���,按可比價格計算����,同比增長10.6%���,比上年同期回落1.1個百分點�。其中�,第一產(chǎn)業(yè)增加值4720億元,增長2.8%��,回落1.6個百分點����;第二產(chǎn)業(yè)增加值30778億元,增長11.5%�����,回落1.7個百分點���;第三產(chǎn)業(yè)增加值25993億元���,增長10.9%���,回落0.4個百分點。此外�,居民消費價格總水平上漲8.0%,同比高5.3個百分點�����;出口增長21.4%����,回落6.4個百分點。

中國固定資產(chǎn)投資平穩(wěn)增長����,一季度全社會固定資產(chǎn)投資同比增長24.6%����,比上年同期加快0.9個百分點。統(tǒng)計數(shù)字表明�����,中國投資需求依然強勁,并有向第一產(chǎn)業(yè)和中西部地區(qū)傾斜的趨勢���。

一季度���,全國規(guī)模以上工業(yè)企業(yè)(年主營業(yè)務收入500萬元以上的企業(yè))增加值同比增長16.4%,比上年同期回落1.9個百分點��。工業(yè)企業(yè)產(chǎn)品銷售率為97.7%�����,同比提高0.5個百分點�。工業(yè)企業(yè)共實現(xiàn)出口交貨值17,353億元,同比增長17.1%����。3月份,全國規(guī)模以上工業(yè)企業(yè)增加值同比增長17.8%��。

從一季度經(jīng)濟運行情況看�����,經(jīng)濟繼續(xù)保持了平穩(wěn)、較快發(fā)展���,增速有所回落�����;一季度工業(yè)生產(chǎn)增速減緩���,企業(yè)利潤增幅回落,這顯示國家的宏觀調控在發(fā)揮作用���。

(2)����、通脹形勢嚴峻 維持從緊貨幣政策

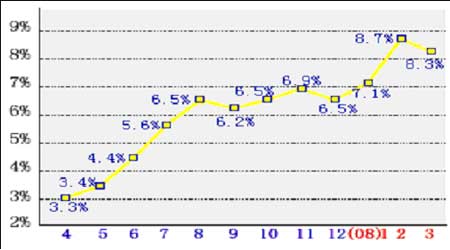

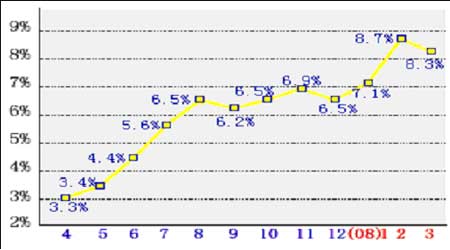

居民消費價格走勢圖�����。(來源:中瑞金融)

點擊此處查看全部財經(jīng)新聞圖片

國家統(tǒng)計局公布數(shù)據(jù)顯示�,一季度����,居民消費價格總水平(CPI)上漲8.0%,漲幅比上年同期高5.3個百分點。其中���,城市上漲7.8%����,農(nóng)村上漲8.7%�。(3月CPI同比上漲8.3%;2月CPI同比上漲8.7%���,創(chuàng)下逾11年單月新高���。)分類別看,食品價格上漲21.0%���,拉動價格總水平上漲6.8個百分點���;居住價格上漲6.6%,拉動價格總水平上漲1個百分點����;其余各類商品價格略有漲跌。目前上游產(chǎn)品價格上漲�����、勞動力成本上升等諸多因素影響價格,增大了CPI上漲的壓力����,實現(xiàn)"全年CPI漲幅控制在4.8%以內的目標"面臨很大壓力。

4月16日中國人民銀行決定從2008年4月25日起�����,上調存款類金融機構人民幣存款準備金率0.5個百分點至16%�����。這也是央行在年內第三次動用準備金率手段�����,以控制銀行間系統(tǒng)的可貸款規(guī)模��。央行在聲明中表示�����,調高準備金率的目的是加強流動性管理�����,引導貨幣信貸合理增長����。一季度信貸貨幣增速有所回落,一季度人民幣貸款同比少增891億元����,3月當月更是少增1,583億元。國家宏觀調控采取從緊的貨幣政策結合穩(wěn)健的財政政策����。貨幣供應量增速回落、出口增速減緩����、工業(yè)生產(chǎn)增速放慢都反映宏觀調控作用逐步顯現(xiàn)。這對金屬的消費增速將產(chǎn)生抑制��。

從國內形勢看���,通貨膨脹壓力仍較大�,貨幣政策趨緊方向不會改變�。但考慮到外部需求減少和匯率升值對實體經(jīng)濟產(chǎn)生的影響���,以及股市的劇烈波動和樓市的觀望狀態(tài),將維持從緊貨幣政策�,但程度會有適當調整。預計二季度GDP增長率為9.8%���,CPI增長8.0%�����,出口增長18.0%����,固定資產(chǎn)投資增23.0%���。預計08年二季度宏觀經(jīng)濟將繼續(xù)較快運行�����,但速度會有所減慢���。預計國內銅消費將保持增長,但實行從緊的貨幣政策使得企業(yè)面臨資金流壓力,會對國內的需求產(chǎn)生一定的抑制作用��,增速將趨于放緩���。

3、金融市場對期銅的影響

(1)美元走勢影響銅價

美元走勢走勢圖�。(來源:中瑞金融)

點擊此處查看全部財經(jīng)新聞圖片

近年來美元與商品市場呈現(xiàn)較為緊密的負相關關系。目前美元跌勢趨緩�����,美元指數(shù)在71-72區(qū)域有筑底回升的跡象�。金融市場有所改善,以及美聯(lián)儲可能降息周期可能放緩對美元有所支撐�����。后市美元若出現(xiàn)持續(xù)的反彈走勢����,將可能對銅等大宗商品的上漲空間產(chǎn)生一定壓制。

(2)人民幣加速升值�,期銅呈現(xiàn)外強內弱

人民幣匯率與倫銅比值走勢圖。(來源:中瑞金融)

點擊此處查看全部財經(jīng)新聞圖片

今年一季度人民幣兌美元呈現(xiàn)加速升值走勢����。截至4月23日�����,人民幣兌美元中間價已突破7.00關口�����。國內期銅走勢較弱于倫敦銅����,比值持續(xù)回落�����,目前內外盤期銅比價趨于7.8-7.4區(qū)域波< |